临近岁末,公募基金规模再上新台阶。

12月23日晚间,基金业协会公布2021年11月公募基金市场数据,全行业规模首次突破25万亿,再创历史新高。相比之下,银行理财产品6月末存续规模25.80万亿元,公募基金与大资管行业排名第一的银行理财规模差距进一步缩小。

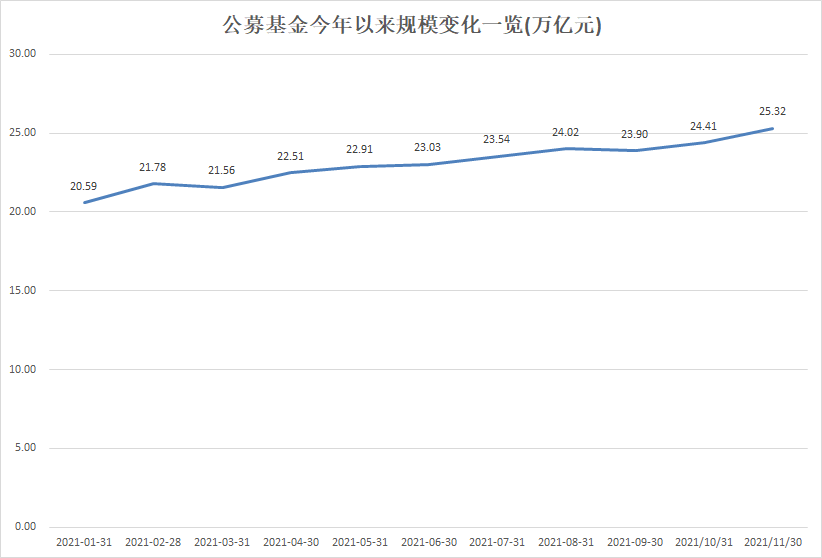

事实上,公募基金总规模创历史新高已成为最近一两年的常态,今年前11个月中就有9个月创出历史新高,在业内人士看来,随着今年12月末资管新规过渡期正式结束,保本理财产品消失,全社会真实无风险利率下行,作为大资管领域中最为规范透明的公募基金行业还将进一步吸引资金流入。

公募基金总规模首次突破25万亿大关

年内第9次创出历史新高

公募基金行业11月再交靓丽 “成绩单”,不仅总规模再创历史新高。

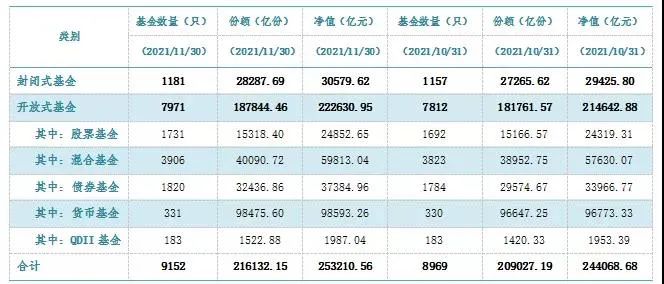

中国基金业协会数据显示,截至2021年11月底,我国境内共有基金管理公司137家,其中,外商投资基金管理公司45家,内资基金管理公司92家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计25.32万亿元。

相比10月份,公募基金11月份的单月规模增加9141.88亿元,环比增长3.75%,11月份公募基金整体份额达到21.61万亿份,环比增幅3.40%,公募基金全行业无论是基金规模还是份额均创出历史新高。

从今年以来的情况看,11月份单月规模增长的绝对值在前11个月中排名第三,2月份在股市行情带动下,公募基金规模一度大增1.19万亿元。

相比去年年末,公募基金规模从19.89万亿元一路增长至25.32万亿元,前11月规模增长超过5.4万亿,增幅高达27.30%,仅在今年3月及9月股市出现震荡时,规模曾一度小幅缩水。

规模创历史新高已成新常态

资管新规过渡期结束后有望加速增长

受访业内人士纷纷看好公募基金发展,普遍认为随着资管新规过渡期结束,公募基金规模增长势头还会进一步加快。

“首先,中国资本市场中无论是股票市场还是债券市场在全球规模中排名十分靠前,这也推动着公募基金向前发展。其次,公募基金最近一两年加速增长也离不开过去三年结构性牛市行情的推动,此外,资管新规出台之后,打破此前的刚性兑付,很大一部分外溢的银行理财资金也在流入净值型产品的典型代表——公募基金,且未来流入的速度还会越来越快。”一位基金公司人士表示。

他进一步分析指出,此前固定收益类银行理财实际上给投资者提供了虚高的无风险利率,对风险资产给予了错误定价,随着保本理财产品消失,全社会无风险利率下行,也会在一定程度上促进公募基金发展。

“在银行理财产品转型过程中,银行理财子公司作为大型机构投资者,其提供的净值型银行理财产品的底层资产也投向了公募基金。此外,房住不炒的大方针之下,一些原来投资房地产的资金转投公募基金,加上部分信用债风险逐渐暴露,作为最规范透明的资管产品,公募基金承接了很多外溢的资金投资需求。”另一位基金公司人士也持类似的观点。在他看来,未来公募基金的制度红利将会进一步释放,成为大资管各细分领域中增长最快的子行业。

“随着资管新规过渡期结束,银行理财以及信托资金均会分流进入公募基金,公募基金未来规模增长势必呈现出加速上行的趋势,此外,养老第三支柱新规出台指日可待,这也会给公募基金发展带来巨大的增量。”一位业内人士预计,未来5-10年内,国内公募基金规模有望突破100万亿大关。

“从现阶段情况看,无论是银行理财子公司还是信托资金均将公募基金作为一类重要的底层配置资产,公募基金充分受益大资管行业这一轮”非标转标“的历史进程。”还有业内人士如是表示。

更有基金公司人士指出,目前一些绩优基金经理管理资金高达5-600亿甚至上千亿,新发基金爆款频出,也从另一个侧面反应出投资者对于投资公募基金的理财需求较高,行业内绩优基金经理仍处于供需不平衡状态。

各类型基金规模实现全线正增长

权益基金占比超过33%

尤为值得一提的是,公募基金在11月份更是实现各个细分类型基金全线正增长,全行业基金只数首次突破9000只整数关。

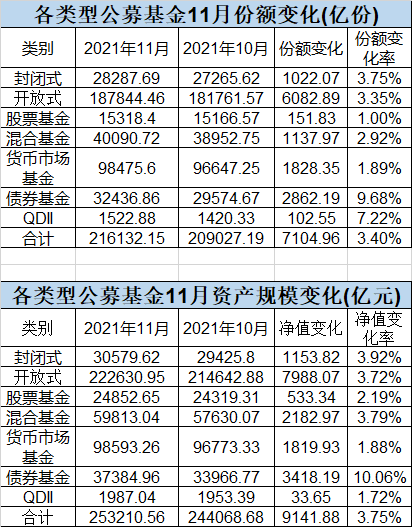

基金业协会数据显示,基民11月踊跃申购基金, 11月份各类型基金无论份额还是基金净值全线爆发。

权益基金中,股票基金11月整体规模达到2.49万亿元,最新份额达到1.53万亿份,环比分别增长2.19%、1.00%;混合基金11月规模及份额分别为5.98万亿元、4.01万亿份,环比增长3.79%、2.92%。股票加上混合基金总规模达到8.47万亿,在公募基金总规模中占比达到33.44%,权益类资产占比稳步增加。

债券基金是11月规模增长最快的基金品种,11月的最新规模达到3.74万亿元,单月规模大增3418.19亿,环比增幅超过10%;债券基金11月最新份额3.24万亿份,环比增幅也接近10%。

据业内人士透露,在各类型细分债券基金中,二级债基是11月吸金最多的品种,银行理财产品净值化转型过程中,银行理财子公司对于二级债基这类“固收+”产品需求旺盛,此外,一些大型互联网基金销售平台上,个人投资者也在申购二级债基。

另一位业内人士也反馈,从目前情况看,机构投资者对于纯债基金并没有太多的投资需求,债券基金11月的增量资金来自于在大型互联网平台上销售的短债基金以及二级债基,主打货币基金替代需求。

QDII基金是11月份唯一一类份额增长远超净值增长的品种,从11月的业绩表现上看,今年上半年高歌猛进的原油QDII基金11月净值出现较大回撤,部分投资者也开始加入原油QDII基金的“补仓大军”。